目录

关注尾部风险Tail Risk 的基金 XTR、QTR、SPD、SWAN、CAOS和TAIL

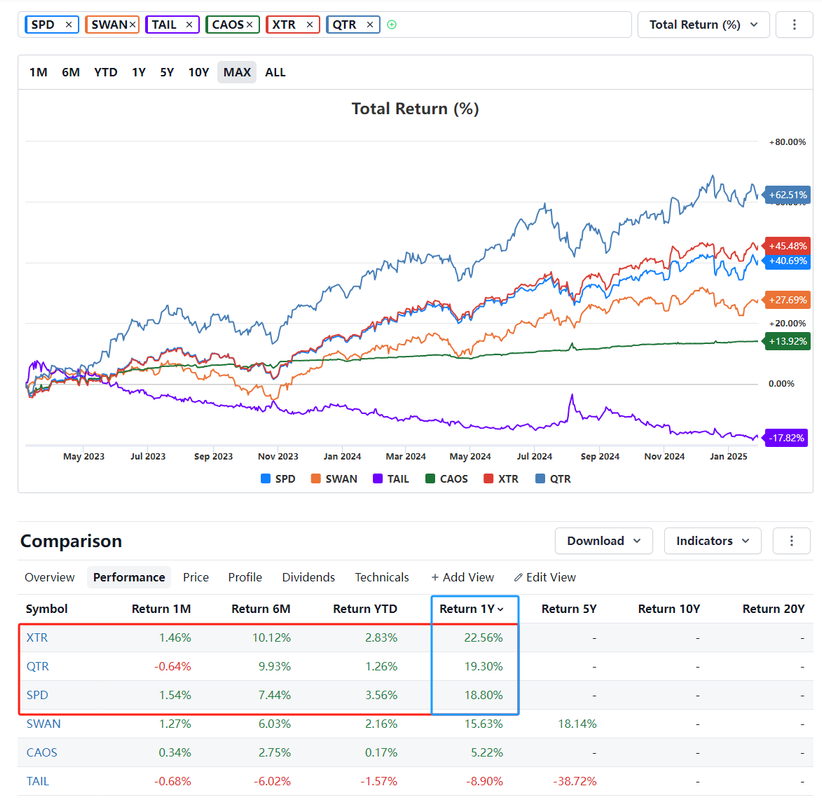

本文将对六只在美国上市的ETF进行对比分析,分别是XTR、QTR、SPD、SWAN、CAOS和TAIL。我们将从一年、六个月、三个月和一个月的表现进行探讨。

1. ETF概述

-

XTR (iShares Diversified Monthly Income ETF):旨在提供多元化的月度收入,主要投资于固定收益和权益类资产。

-

QTR (Global X NASDAQ 100 Tail Risk ETF):专注于纳斯达克100指数,通过保护性看跌期权策略来管理尾部风险。

-

SPD (SPDR S&P 500 ETF Trust):追踪标准普尔500指数,是全球第一只ETF,流动性极高。

-

SWAN (Amplify BlackSwan Growth & Treasury Core ETF):结合股票投资和国债,以提供防御性收益。

-

CAOS (Alpha Architect Tail Risk ETF):通过期权套利策略寻求收益,主要投资于大型科技股。

-

TAIL (Cambria Tail Risk ETF):专注于尾部风险保护,通过购买看跌期权来对冲市场下行风险。

2. 表现对比

以下是各ETF在不同时间段内的表现概述:

| ETF | 1年表现 | 6个月表现 | 3个月表现 | 1个月表现 |

|---|---|---|---|---|

| XTR | +22.56% | +10.12% | +3.12% | +1.46% |

| QTR | +19.30% | +9.93% | +2.00% | -0.64% |

| SPD | +18.80% | +7.44% | +4.00% | +1.54% |

| SWAN | +15.63% | +6.30% | +1.50% | +1.27% |

| CAOS | +5.22% | +2.75% | +2.00% | +0.34% |

| TAIL | -8.90% | -6.02% | +1.00% | -0.68% |

3. 分析与讨论

-

长期表现:SPD在一年内表现最佳,反映了其作为市场基准ETF的稳定性。QTR也显示出良好的回报,适合寻求尾部风险保护的投资者。

-

短期波动:在过去一个月内,所有ETF均有不同程度的回调,其中TAIL表现较差,可能是由于市场情绪波动导致的。

-

防御性策略:SWAN和TAIL专注于防御性投资,尽管它们在短期内回报较低,但在市场不确定性加剧时可能提供更好的保护。

结论

在选择合适的ETF时,投资者应考虑其投资目标及风险承受能力。对于追求稳定增长的投资者,SPD可能是最佳选择;而对于希望规避市场下行风险的人士,QTR或SWAN可能更为合适。

分享一些表现最好的Tail Risk 基金,

尾部风险(Tail Risk)策略是一种金融投资策略,旨在保护投资组合免受极端市场波动的影响。尾部风险指的是在统计学中,分布尾部的极端事件发生的风险,这些事件通常是低概率但高影响的。以下是对尾部风险策略的详细介绍。

尾部风险策略概述

尾部风险策略是一种旨在保护投资组合免受极端市场波动影响的投资方法。它通过对冲或其他防御性措施,减少在市场崩盘或其他极端事件发生时的损失。尾部风险策略通常涉及使用衍生品,如期权、期货和其他金融工具,以实现这一目标。

尾部风险的定义

在统计学中,尾部风险指的是概率分布的尾部区域内发生的事件。这些事件通常是低概率但高影响的。例如,在股票市场中,尾部风险事件可能包括市场崩盘、金融危机或其他导致市场大幅下跌的事件。尾部风险策略旨在通过对冲这些极端事件的风险,保护投资组合的价值。

尾部风险策略的类型

尾部风险策略可以分为多种类型,以下是几种常见的尾部风险策略:

-

保护性看跌期权策略:通过购买看跌期权,投资者可以在市场下跌时获得保护。看跌期权赋予持有人在特定价格卖出标的资产的权利,从而在市场下跌时限制损失。

-

期货对冲策略:通过在期货市场上建立对冲头寸,投资者可以在市场下跌时获得保护。例如,投资者可以在期货市场上卖出股票指数期货合约,以对冲股票市场的下跌风险。

-

波动率策略:通过投资于波动率指数或波动率期权,投资者可以在市场波动加剧时获得保护。波动率指数(如VIX)通常在市场恐慌时上升,因此投资于波动率指数可以在市场下跌时提供对冲。

-

多元化策略:通过将投资组合分散到不同资产类别,如股票、债券、黄金和房地产,投资者可以减少单一资产类别下跌对整体投资组合的影响。

尾部风险策略的优缺点

尾部风险策略有其优点和缺点,以下是一些主要的优缺点:

优点

-

风险管理:尾部风险策略可以有效地管理和减少极端市场事件对投资组合的影响,从而保护投资者的资产。

-

心理安慰:在市场波动加剧时,尾部风险策略可以提供心理安慰,使投资者在市场下跌时不至于过度恐慌。

-

长期收益:通过减少极端市场事件的损失,尾部风险策略可以帮助投资者实现更稳定的长期收益。

缺点

-

成本高昂:尾部风险策略通常涉及购买期权或其他衍生品,这些工具的成本可能较高,从而减少投资组合的整体收益。

-

复杂性:尾部风险策略通常涉及复杂的金融工具和交易策略,投资者需要具备一定的专业知识和经验才能有效实施。

-

机会成本:在市场上涨时,尾部风险策略可能会限制投资组合的收益,从而导致机会成本。

尾部风险策略的应用

尾部风险策略在实际投资中有广泛的应用,以下是一些常见的应用场景:

-

机构投资者:大型机构投资者,如养老基金、保险公司和对冲基金,通常会使用尾部风险策略来保护其投资组合免受市场崩盘的影响。

-

高净值个人投资者:高净值个人投资者也可以使用尾部风险策略来保护其资产,特别是在市场波动加剧时。

-

资产管理公司:资产管理公司可以通过尾部风险策略为其客户提供更稳定的投资回报,从而吸引更多的客户。

尾部风险策略的未来发展

随着金融市场的不断发展,尾部风险策略也在不断演变。以下是一些尾部风险策略的未来发展趋势:

-

技术进步:随着金融科技的发展,尾部风险策略将变得更加智能化和自动化。投资者可以利用大数据和人工智能技术,更准确地预测和管理尾部风险。

-

产品创新:金融机构将不断推出新的尾部风险管理产品,如结构性产品和创新型衍生品,以满足投资者的需求。

-

监管环境:随着市场风险的增加,监管机构可能会加强对尾部风险管理的监管,要求金融机构和投资者采取更严格的风险管理措施。

结论